原标题:【大类资产配置】如何看待目前股市的状态,从股息率看市场底部特征

从股息率看市场底部。股息率与市场行情往往呈反向变动,因此股息率在短期内快速抬升时正是市场探底的过程。以史为鉴,回顾股市经历的三轮熊市,不难发现伴随着每轮熊市进入尾声,上证综指股息率都会在短期内迅速抬高,随后整体市场逐渐进入修复阶段。在市场情绪不佳,风险偏好明显下降时,高股息率行业或个股更受投资者青睐,表现或优于大盘。截止目前,高股息率个股暂未出现持续走强态势,但其股息率已经远超国债收益率,高股息股的投资价值逐渐显现。我们认为虽然还未出现市场阶段性见底的明显信号,但从中长期角度出发底部已在不远处。

股息率角度的市场启示。今年以来,受经济下行和中美贸易摩擦的影响,大盘处于低迷状态,近期资管新规、理财新规的落地以及国常会会议表态将采取积极的财政政策等事件仍未促使市场走出反转格局。在股息率视角下,其与股市以及利率的关系皆能为市场走势提供一定的指示作用。考虑股息率峰值和利率的纠缠情况,根据历史上几次熊市的经验,我们判断阶段性见底的明显信号尚未释放,但已在不远处。在此背景下,可以适当关注高股息率的行业板块以及高股息率的股票组合,伴随着高股息率个股的持续走强,或将迎来市场低迷状态的终点。

全球外汇与资产:中美贸易战再度升级,美联储和非农提振美元。中方和美方分别就贸易战新加征关税,股市波动较大。美联储会议维持基准利率不变,本月公布非农数据虽不及预期但是仍显示就业市场良好,美联储会议和非农数据公布对美元有提振作用,同时也部分稳定股市。欧元汇率全周从1.1707持续贬值至1.1568,美元指数全周从94.2849持续升值至95.2173。

A股与转债:沪深两市同向变动,转债正股涨少跌多。上周上证指数下跌4.63%,沪深300下跌5.85%,深证成指、中小板指分别下跌7.46%、下跌8.14%,沪深两市周交易额15923.81亿元,日均交易额3184.76亿元,日均环比下跌20.06%。行业层面,中信29个一级行业均下跌。其中家电(-10.07%)、电子元器件(-9.14%)、餐饮旅游(-8.88%)领跌。

债券市场:资金面宽松不改,现券上涨空间有限。上周央行公开市场净回笼2100亿元,央行连续两周未进行逆回购投放,但市场对货币平稳的预期较为一致,全周资金面继续保持宽松,7天资金利率已低于央行逆回购利率,短端现券收益率在宽松资金面的带动下明显下行,长端在贸易战和股市受挫以及宽信用的交织影响下下行幅度小于短端,曲线继续走陡,信用利差继续收窄。本周(8月6日-8月10日)央行公开市场操作仅有1200亿元国库现金定存到期,到期压力不大,月初阶段缴税缴准因素对流动性的冲击较小,流动性宽松局面出现恶化的概率不大,现券方面当前短端对流动性宽松的反应已较为充分,在流动性难以进一步宽松的环境下收益率继续下行的动力不足,长端在避险情绪和积极财政带来的经济反弹等多空因素作用料将呈现震荡走势,同时需关注本周公布的7月进出口贸易、通胀以及金融数据情况。

商品:库存低位运行,黑色延续强劲表现,黄金供大于求,金属基本面不乐观,新季玉米生长期面临不利天气。上周南华综合指数收于1415.34点,周变动1.17%,月变动2.90%,年初至今涨幅回落到2.48%。能化领涨指数,收于1386.98,周变动2.70%。世界黄金协会报告显示黄金供大于求,贵金属基本面不乐观;贸易摩擦预期升级,铜铝震荡回落;原油方面,美伊关系紧张,伊朗制裁前加大出口,价格回落;农产品方面,新季玉米生长期或减产,价格反弹,储备棉成交理性,棉花震荡偏强。

正文

引言

今年上半年,在金融监管趋严、信用紧缩、经济预期弱化的宏观大背景下,中美贸易争端的持续冲击导致股市走弱持续探底,不管是成交量亦或是估值均处于历史可比的低位水平。而上周市场在经历过数周反弹后再次重回7月初的底部水平,整体情绪进一步悲观,与此同时,财政政策也确定将进行调整,市场对于后续走势的判断也出现了不小的分歧。站在当下时点,我们将从股息率出发,以史为鉴,分析市场底在何处。

股息率能否作为市场见底的信号?

股息率等于每股派息除以每股较新价格。其与指数之间的联动关系较为简单,在分红一定的前提下,个股走弱时价格处于相对低位,被动抬高股息率,因而股息率与市场行情往往呈反向变动。因此,就背后逻辑而言,股息率在短期内快速抬升时正是市场探底的过程。

为观察历史上股息率与市场走势的关系,我们先回顾一下股市曾经历的三次熊市:

在2001-2005年的熊市中,上证综指一路下跌且维持了近四年的低迷状态,并于2005年6月触底998点。此次熊市的导火索主要是国务院发布的《减持国有股筹集社会保障基金管理暂行办法》,其规定了“凡国家拥有股份的股份有限公司向公共投资者首次发行和增发股票时,均应按融资额的10%出售国有股”,直接冲击了市场表现。与此同时,市场上不少“高绩优股”的业绩问题被曝光,进一步造成情绪恐慌,大盘持续在低位震荡。后续随着“国九条”的出台,国有股减持到股权分置改革的变化,促使市场信心有所稳定,大盘逐渐反弹。

在2007-2008年的熊市中,上证综指跌破1660点,累计跌幅达到近50%。此次熊市的背后包括了内部变革以及外部冲击两方面。内部而言,货币政策收紧,中国平安、浦发等多笔巨额再融资都导致市场情绪处于恐慌状态;外部而言,在高级的次贷危机带动下,金融危机席卷全球,全球主要股票市场都经历了惨烈的熊市。

在2009-2013年的熊市中,由于“钱荒”市场利率波动放大,市场在经历过金融危机后恐慌情绪快速蔓延,上证综指创下1849的低点。而在2014年底央行下调贷款基准利率后,流动性增大,货币政策的拐点使得大盘缓慢抬升。

再从股息率的角度看,排名前列轮熊市后,上证综指股息率于2005年6月达到峰值,大盘则在次年开始缓慢上涨并在2007年下半年达到历史峰值;第二轮熊市后,上证综指股息率于2008年底到达峰值,与此同时上证综指触底反弹;第三轮熊市后,2013-2014年,上证综指股息率再次走高,随即上证综指也进入上涨通道。不难发现伴随着每轮熊市进入尾声,上证综指股息率都会在短期内迅速抬高,随后整体市场逐渐进入修复阶段。

回归当下,自7月开始,上证综指股息率再次升高至2.5%以上,虽尚未确定是否为区间内峰值,但已处于近两年的特别高位。

进一步分析股息率与利率之间的联动关系,通过观察上证综指股息率与十年期国开债到期收益率之间的关系,不难发现当股息率处于阶段性峰值,其与十年期国开债到期收益率的差距显著缩小但始终低于后者,简单来说后者限制了上证综指股息率的上限。前述我们已论证股息率与股市表现呈反向变动,当股息率达到峰值时,也就是和利率水平有所接近时,往往意味着接下来股市大盘将迎来回升。其背后逻辑也不难理解,从大类资产配置的角度出发,当股息率接近利率时,此时对应个股具有类债券特征,在股市低迷时具有一定配置吸引力,从而拉动资金进入股市,市场再进入反弹阶段。

历史上,股息率较高且与利率较为接近的时间包括2005年6月、2008年11月、2013年6月等。事后来看,2005年6月,上证综指股息率达到峰值;2006-2007年下半年上证综指达到历史峰值,同期债市则是一个熊市。同理,2008年底,股息率再次达到一个峰值。权益市场成为牛市,同期债市则是一个小熊市。2013年,GDP增速下跌,流动性不足,股息率快速升高与利率接近,上证指数下跌至1849点。随着央行下调基准利率后,流动性较为充裕,股息率和债市收益率有所背离,债市相对为熊市。

伴随着近期股息率的持续上升和利率水平的不断下行,二者差距迅速缩小,以2018年8月3日的数据为参考,两者利差已收缩至1.67%左右,告别了背离状态。

市场低迷时高股息股是否占优?

前述我们已经论证了市场整体股息率对于市场节奏有一定指示意义,进一步细分,我们将详细分析市场低迷时,高股息行业或个股能否逆势上扬。

股息率主要衡量的是上市公司可以为股东提供稳定现金流的能力强弱。简单来说,较高的股息率说明企业给予投资者较高的即期回报,因而股息率是投资者择股时重要的参考指标之一。在熊市中,高股息率的投资组合通过股利再投资积累更多的股份,从而在下跌过程中形成一定缓冲。因而在市场情绪不佳,风险偏好明显下降时,高股息率行业或个股更受投资者青睐,表现或优于大盘。

首先,我们依然观察历史上市场处于底部的时间段,选择2013年6月的月涨跌幅作为参考,当月上证综指跌幅高达13.97%,中小板指下跌13.16%,创业板指下跌5.72%。从行业涨跌幅来看,除受煤价大幅下调影响跌幅明显的煤炭板块外,其余高股息率板块表现较为平均,与指数差距不大,并未表现出显著的防御性。

再从个股的角度出发,同样以2013年6月为例,。我们选取当时股息率较高的15只个股作为样本,在市场大幅调整时高股息个股的类债性质为其提供了较为充足的安全垫,不仅有多数个股录得涨幅,少数下跌个股跌幅也远远小于指数跌幅。相较影响因素众多的行业指数,个股表现更能代表投资者行为,因而市场低迷时,高股息股更占优。

股息率下的市场底部

前述我们已讨论了股息率对于市场节奏的指示意义以及市场处于阶段性底部时高股息率行业以及个股的表现,最后我们将结合当下市场情况进行判断。

根据较新分红情况,全部沪深A股平均股息率为1.35%,接近一年期定期存款利率;2018年8月上证红利指数股息率为4.35%,而股息率较高的前30支股票平均股息率为8.57%,十年国债到期收益率为3.45%,高股息个股的股息率已远远超过后者。

另一方面,目前高股息率个股比例低于三次熊市底部的水平。我们依然选取市场处于阶段性底部的时间段(2005年6月、2008年11月、2013年6月等)与当前情况进行分析对比。当前股息率大于5%的股票数量为69只,占比2.57%,三次熊市底部时期股息率大于5%的股票数量分别为67支、76支、35支,前两次熊市高股息率股票占比较高,在10%左右。2013年6月高股息率占比与目前比例较为接近。当前高股息率股票占比与历次熊市历史底部时期相比处于较低水平,可能与A股数量不断增加有关。

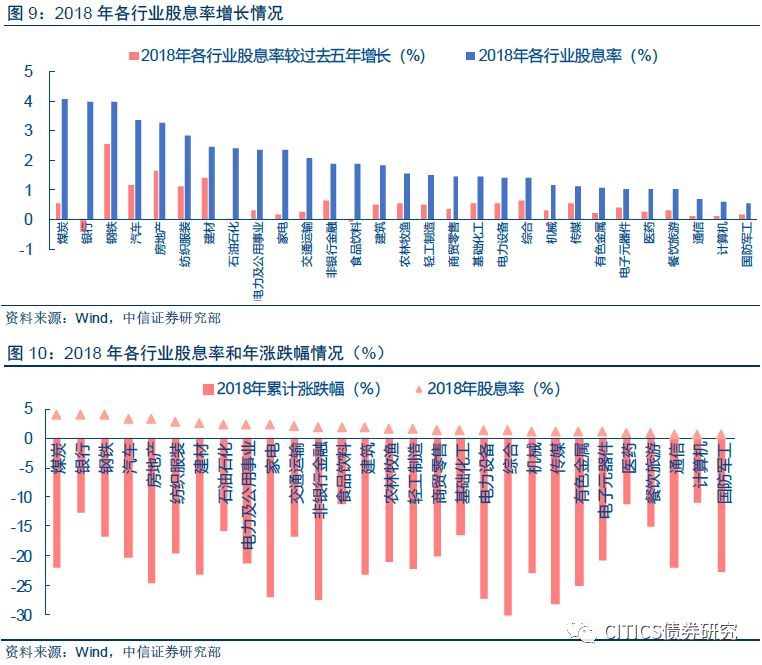

与此同时,我们也分析了近五年各行业的股息率变动情况。截止目前,从特别值来看,2018年股息率居前的行业包括煤炭、银行、钢铁、汽车、方地产等;从增量来看,过去五年均值增幅较大的行业包括钢铁、房地产、建材、汽车、纺织服装等;从表现来看,截止2018年8月3日,股息率高于2%行业的平均跌幅略优于股息率低于2%的行业。

最后,落实到个股层面,我们进一步观察股息率位居前30个股的近期走势。使用近两月的周涨跌幅作为参考,稍显意外的是高股息个股的平均涨跌幅波动略大于上证综指,尚未体现出其类债的特征。从成交量角度也能看出,伴随着上周市场的回调,高股息个股成交量也随之收缩,暂未出现明显的资金涌入迹象。

截止目前,高股息率个股暂未出现持续走强态势,但其股息率已经远超国债收益率,高股息股的投资价值逐渐显现。我们认为虽然还未出现市场阶段性见底的明显信号,但从中长期角度出发底部已在不远处。

股息率角度的市场启示

今年以来,受经济下行和中美贸易摩擦的影响,大盘处于低迷状态,近期资管新规、理财新规的落地以及国常会会议表态将采取积极的财政政策等事件仍未促使市场走出反转格局。在股息率视角下,其与股市以及利率的关系皆能为市场走势提供一定的指示作用。考虑股息率峰值和利率的纠缠情况,根据历史上几次熊市的经验,我们判断阶段性见底的明显信号尚未释放,但已在不远处。在此背景下,可以适当关注高股息率的行业板块以及高股息率的股票组合,伴随着高股息率个股的持续走强,或将迎来市场低迷状态的终点。

市场回顾

外汇市场:中美贸易战再度升级,美联储和非农提振美元

上周(7月30日-8月3日),贸易战再度升级。8月2日美国考虑对2000亿美元中国商品征税的税率从10%提升到25%,国务院发声称一旦美方加征关税措施付诸实施,中国将对大约600亿美元商品,加征25%、20%、10%和5%不等的关税。但是,美联储会议和非农数据公布对美元有提振作用。美联储会议维持基准利率不变,声明肯定了美国劳动力市场持续强化,对经济活动增长速率、就业增长、家庭支出和商业固定投资的形容词统一为“强劲”实属罕见,美联储鹰派表现。本月公布非农数据虽不及预期但是仍显示就业市场良好。欧元汇率全周从1.1707持续贬值至1.1568,美元指数全周从94.2849持续升值至95.2173。

上周美国国债较上周均有小幅上涨,1个月国债收益率先涨后跌,从1.91%变动至1.94%再变动至1.90%;6个月国债收益率维持在2.22%上下波动;1年期国债收益率维持在2.44%上下波动;3年期国债收益率在2.77%上下波动;5年期国债收益率先涨后跌,从2.85%变动至2.87%再变动至2.82%;10年期国债收益率在周三升至3%,此后回落至2.95%;30年期国债收益率在3.11%上下波动。欧洲1年期较上周略有走强,周五升至-0.6785%;3年期和5年期公债收益率略有走弱且为负利率;10年期公债周一开盘升至0.4668%,周三升至0.4996%但此后回落至0.4327%,比上周收盘时略高;30年期公债收益率也呈现先涨后跌趋势,从1.1721%变动至1.1936%再跌至1.1324%。

全球股市受贸易争端波动影响较大,但美股受益于美联储和非农数据公布相对稳定。美股方面,道指收涨0.05%,纳指收涨0.96%,标普500收涨0.76%。上周一,科技股连续三日下挫纳指跌逾1%,搜狐股价一度大跌逾20%。道指收跌0.57%,纳指收跌1.39%,标普500收跌0.58%。上周四,科技股集体攀升推动纳指涨逾1%,特斯拉股价大涨逾16%。道指收跌0.03%,纳指收涨1.24%,标普500指数收涨0.49%。此外,上周英国富时100指数收跌0.55%,德国DAX指数收跌1.90%,法国CAC40指数收跌0.59%。上周三,欧元区7月制造业增长依然低迷,欧洲股市收低。英国富时100指数收跌1.24%,德国DAX指数收跌0.53%,法国CAC40指数收跌0.23%。上周四,基础资源股和汽车类股跌幅居前,欧股大跌逾1%。英国富时100指数收跌1.01%,德国DAX指数收跌1.50%,法国CAC40指数收跌0.68%。

人民币汇率走势:美元指数走强,人民币总体走弱

上周(7月30日-8月3日),在美元指数走强的背景下,人民币走弱。美元兑人民币全周大体走强,人民币贬值较大,从6.8256变动至6.8620,其中周三略有下降至6.7948,这与中国实行20%的远期售汇外汇风险准备金有关。上周五,1年期CNYNDF为6.9250,较上周一贬值570pips。欧元兑人民币全周大体走弱,但周二人民币相对欧元贬值至8.0038,上周五收盘为7.9420。

股票市场:冲击再现

股票市场:冲击再现

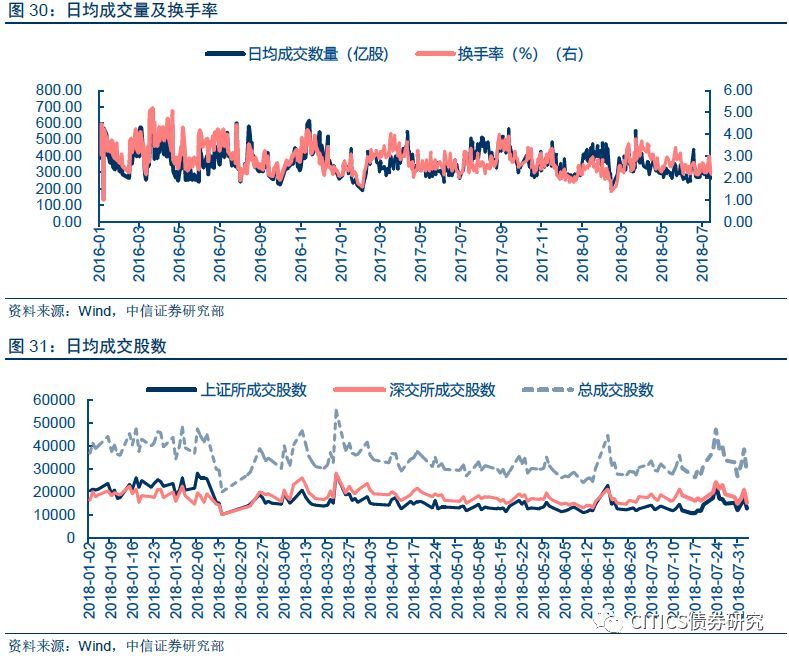

上周沪深两市在经历过数周反弹后再次出现较大幅度回调,所有中信一级行业均下跌,其中大消费板块跌幅先进。上周三中美贸易争端进一步恶化,再次冲击市场,市场担忧情绪显著放大。从情绪指标来看,换手率、成交量均处于低位,也反映了投资者信心的低迷。与此同时,不少政策于上周纷纷落地,除去对自美约600亿美元商品加增关税外,为进一步稳定汇率央行也拟将远期售汇业务外汇风险准备金率调高,政策转向的趋势逐现。综合来看,市场短期内不确定性因素仍维持在较高水平,外部冲击或持续扰动市场;而长期还需静待政策落地后再做判断。

沪深两市同向变动,转债正股涨少跌多。上周上证指数下跌4.63%,沪深300下跌5.85%,深证成指、中小板指分别下跌7.46%、下跌8.14%,沪深两市周交易额15923.81亿元,日均交易额3184.76亿元,日均环比下跌20.06%。行业层面,中信29个一级行业均下跌。其中家电(-10.07%)、电子元器件(-9.14%)、餐饮旅游(-8.88%)领跌。

一级市场:截至目前本月共有1家企业发行IPO,融资总额为4.93亿元;七月共有7家企业发行IPO,融资总额为52.48亿元。本月共有6家企业发行增发,融资总额为193.54亿元;七月共有13家企业发行增发,融资总额为1,595.17亿元。

融资融券:上周五沪深两市市融资融券余额8834.01亿元,上上周五为8924.50亿元,下降1.0%。

陆港通:上周陆港通资金流出合计60.36亿元,前一周资金流入合计34.99亿元;其中陆股通资金流入合计72.55亿元;前一周净流入70.64亿元。

市场情绪跟踪:上周A股市场日均成交量316.47亿股,较上上周减少75.35亿股;上周日均换手率为2.02%,较上上周下跌0.44%。

估值跟踪:上周五A股市场整体平均市盈率为16.18,上上周五为17.14,历史中位数为21.67;上周五A股市场整体平均市净率为1.67,上上周五为1.77,历史中位数为2.20。

转债市场:静待转机

转债市场成交量下跌,个券涨少跌多。上周中证转债指数报收于281.86点,周下跌1.11%;转债市场交易额80.72亿元,日均环比下降14.96%;转债指数收于102.04点,周下跌1.28%;平价指数收于79.13点,周下跌3.90%。CB指数收于228.02点,周下跌1.15%;CB&EB指数收于230.39点,周下跌0.78%。上周,在79支可交易转债中,除铁汉转债、电气转债停牌,国君转债、蒙电转债横盘外,29支上涨,45支下跌,其中华通转债(1.79%)、海印转债(1.11%)、金农转债(0.73%)领涨,众兴转债(-4.01%)、星源转债(-3.86%)、康泰转债(-3.21%)领跌。79支上市可交易转债成交额方面,海澜转债(16.83亿)、光大转债(6.88亿)、康泰转债(5.88亿)成交额居前。

上周在股市大幅调整的背景下,转债指数下跌幅度较小,虽呈现一定抗跌性但我们前期曾提示的尴尬状态仍未改变。在上周周报中我们曾强调虽然市场有所反弹,但从各类指标来看市场短期内机会较少,可以更有耐心一点,上周走势也印证了我们的看法。就当下而言,一方面股性标的数量再次下跌至个位数,且其转股溢价率也在持续走扩,弹性显著削弱;另一方面债性标的数量持续上升,并未给投资者提供获利方向。综合来看,市场整体虽然平均特别价格处于低位,具备充足的上涨空间但不管是溢价率亦或是正股表现并未提供后续支持。而上周也出现了近期第二起下修预案被否的案例,可以看到伴随着偏债个券的下修次数上升其被否概率也在放大,因而我们再次强调条款博弈的性价比有限,转债中长期走势仍受制于正股基本面,在条款上无需冒进。另一方面,近期供给持续加速,新券相较存量个券而言弹性更为充足流动性较好,建议持续挖掘新券上市带来的布局机会。值得注意的是,根据上交所提供的机构持仓数据,相较六月,机构七月持有转债市值环比上涨5.54%,其中券商自营、社保以及券商资管加仓幅度较大,或给转债市场注入生机。落实到具体策略层面,短期市场各类指标仍在持续弱化,应适当放低预期,耐心等待转机出现。具体标的建议关注东财转债、三一转债、崇达转债、星源转债、景旺转债、济川转债、新凤转债、安井转债以及银行转债。

债券市场:资金面宽松不改,现券上涨空间有限

上周利率债收益率大体下行。截至8月3日,国债方面,1年期、3年期、5年期、10年期和30年期分别变动-17.78BP、-8.84BP、-12.39BP、-6.45BP、-5.00BP。国开债方面,1年期、3年期、5年期、10年期和30年期分别变动-20.93BP、-13.37BP、-15.88BP、-7.48BP、-5.34BP。非国开债方面,1年期、3年期、5年期和10年期分别变动-22.34BP、-13.35BP、-17.68BP、-8.60BP。

信用债收益率全线下行,其中AAA短融下行31BP,中票3Y下行15BP,5Y下行14BP;AA短融下行36BP,中票3Y下行25BP,5Y下行11BP;AA-短融下行36BP,中票3Y下行24BP,5Y下行11BP。

上周央行公开市场净回笼2100亿元,央行连续两周未进行逆回购投放,但市场对货币平稳的预期较为一致,全周资金面继续保持宽松,7天资金利率已低于央行逆回购利率,短端现券收益率在宽松资金面的带动下明显下行,长端在贸易战和股市受挫以及宽信用的交织影响下下行幅度小于短端,曲线继续走陡,信用利差继续收窄。本周(8月6日-8月10日)央行公开市场操作仅有1200亿元国库现金定存到期,到期压力不大,月初阶段缴税缴准因素对流动性的冲击较小,流动性宽松局面出现恶化的概率不大,现券方面当前短端对流动性宽松的反应已较为充分,在流动性难以进一步宽松的环境下收益率继续下行的动力不足,长端在避险情绪和积极财政带来的经济反弹等多空因素作用料将呈现震荡走势,同时需关注本周公布的7月进出口贸易、通胀以及金融数据情况

商品:库存低位运行,黑色延续强势;金属上行受阻

金属、贵金属上行受阻;其余商品市场延续强势表现。上周南华综合指数收于1415.34点,周变动1.17%,月变动2.90%,年初至今涨幅回落到2.48%。能化领涨指数,收于1386.98,周变动2.70%;工业品、农产品指数分别收于2149.58和823.02,周变动1.38%和0.26%;金属和贵金属指数回落,分别收于2773.78和521.88,周变动-0.63%和-0.35%。

黑色:钢价高位支撑,黑色延续强势;动力煤持续低迷

价格:再提财政政策发力;限产背景下库存低位运行。价格持续突破高点。截止8月3日,RB1810收盘至4189元/吨,周变动76元/吨;板材近日走势仍然延续年内的板强格局,热轧卷板1810收于4226元/吨,周变动43元/吨,板-螺价收窄至37元/吨。北京螺纹收于4160元/吨,周变动70元/吨,基差从-36元/吨收窄至-27元/吨。

供需:地产托底、挖掘机与汽车产销趋稳,汽车起重机与装载机销量维持高位,基建地产类工程机械销量走弱。长材需求方面,3月以来,地产投资需求数据不错,1~5月地产投资累计同比增长10.2%,1~6月回调至9.7%,房屋新开工累计同比增长11.8%,高于1~4月的7.3%,商品房销售持续转暖,1~5月累计同比增长3.3%;板材需求方面,汽车6月同比增速5.3%,高于去年月均0~4%水平,挖掘机6月同比增速67.1%,高于5月同比51.6%,销量结构来看,汽车起重机与装载机贡献较强,同比增速分别71%与42%,压路机与推土机环比走弱,环比分别-32%与-33%。

黑色价格部分上行,吨钢盘面利率下行。我们计算的吨钢盘面利润1152元/吨下调至1130元/吨,计算的现货品种毛利仍在1100~1300元/吨区间;高炉开工率在连续两个月稳定维持在高位后,近两周开始了持续的回落,截止8月3日,全国高炉开工/河北高炉开工分别为66.99%/59.68%.

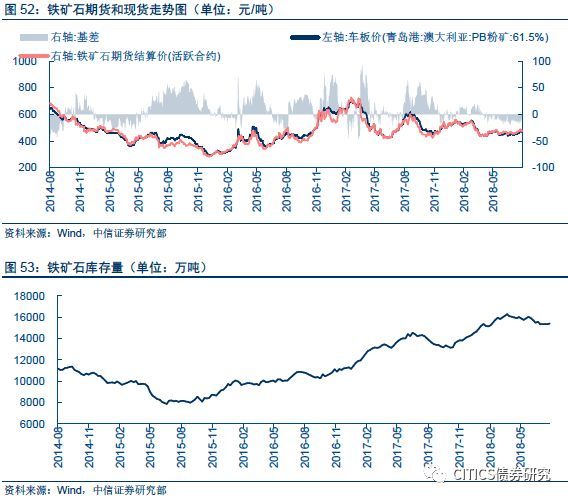

成本端铁矿石方面,价格有所下行,库存增加,期现走弱。铁矿石期货价格上周先行调整,截止8月3日,铁矿石1809收于481元/吨,周变动-5元/吨;青岛车板价下调2元在467元/吨;港口铁矿库存方面有所反弹,从15345万吨下行到15410万吨。期现基差从-16.5元/吨收窄到-14。

去库存缓慢,市场交易萎靡,动力煤持续回调。焦炭、焦煤持续上行。8月3日,焦煤1809收于1220元/吨,周变动36元;焦炭1809收于2433元/吨,周变动217元;动力煤1809收于586元/吨,周变动-10元。

供需:煤炭偏紧的供给状态有所缓解,但依然紧张。需求端火电6月同比增加6.3%,低于5月的10.3%;供给端1~6月原煤产量同比3.9%(16.97亿吨);港口库存方面有所反弹,截止8月3日,四大港口库存累计301万吨,周变动12万吨。

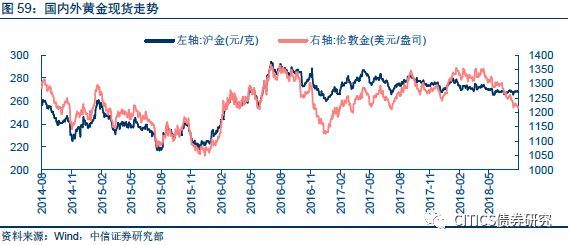

贵金属:世界黄金协会报告显示黄金供大于求;金银价均有所回调

世界黄金协会(WGC)在本周四(8月2日)公布了今年二季度全球黄金供需报告,显示二季度全球黄金需求下降约4%;再加上贸易摩擦上避险恐慌情绪再度聚拢,本周黄金、白银基本面均不乐观。周五十年来英央行第二次加息,各利多因素逐渐开始显现,贵金属或迎来反弹良机。

黄金:截止到8月3日,伦敦现货黄金为1216美元/盎司,周变动幅度-0.63%,月变动幅度-2.83%;上海现货黄金(Au9999)为268元/克,周变动幅度-0.16%,月变动幅度-0.01%;SPDR黄金ETF持仓量从800吨减仓至795吨;

白银:截止到8月3日,伦敦现货白银为15.36美元/盎司,周变动0.03%,月变动幅度-4.27%;上海现货白银(Au9999)为3615元/千克,周变动幅度-0.03%,月变动幅度-1.42%;SLV白银ETF持仓量从10247吨减仓至10242吨。

有色金属:贸易摩擦预期升级,铜铝震荡回落

铜:周中由于智利铜矿罢工,铜价上涨;但美联储如期未加息重申渐进行动,铜价受阻回落。截止8月3日,隔夜LME期铜价格回落到6180美元/吨,周变动-0.96%;LME铜库存下行,从25.35万吨下挫到25.06万吨。

铝:中美贸易摩擦升级,需求疲弱,铝冲高后回落。截止8月3日,LME铝收于2028美元/吨,周变动-25美元/吨;国内铝价格略有回调,8月3日,收于14390元/吨,周变动-10元/吨;基差从-240元/吨收窄至-100元/吨。

库存:期货铝库存LME/国内分别收于119万吨/73万吨,周变动-1/0万吨。

氧化铝:价格基本持平,部分小幅上涨。截止8月3日,贵阳/山西/河南地区氧化铝价格从月初的2870/3000/3005元/吨上升到2870/3000/3010元/吨

原油:伊朗制裁前加大出口,贸易战对需求抑制,原油价格回调

价格:美伊关系紧张,伊朗制裁前加大出口;贸易战对需求抑制。本周油价上行遇阻,若无更多地缘刺激,油价在上周的反弹后存在回落可能。截止8月3日,WTI原油较新价68.49美元/桶,周变动为-0.29%;布伦特原油较新价73.21美元/桶,周变动为-1.45%。截止8月3日,SC1809收于507.70元/吨,周变动为0.49%。

供给:近期DOE原油供给小幅减少。截止7月27日,美国DOE原油产量略微下调至10900千桶/日;截止6月份数据,OPEC及阿拉伯产量日均42747千桶/日,比5月份增加578千桶/日。4月份是在去年达成减产协议之后OPEC及阿拉伯原油产量合计首次增加的月份,OPEC达成的增产不及预期后,沙特与俄罗斯表态会有所增加产量,5、6月份的OPEC及阿拉伯原油合计产量确实持续增加。

库存: API原油库存、原油和石油产品库存量增加。截止到7月27日,API原油库存为43451万桶,相比周变动为1.30%,月变动为-0.85%;EIA原油库存120659万桶,周变动0.88%。

农产品:新季玉米生长期或减产,储备棉成交理性,中美或重启谈判

中美或重启谈判,豆柏短期承压;新季东北产区高温天气或导致玉米减产;国内储备棉成交理性,印度抬高全球棉价底部,棉花震荡偏强。截止8月3日,玉米现货1843元/吨,周变动-0.08%,玉米期货收盘于1845元/吨,周变动0.82%;豆粕现货3131元/吨,周变动0.44%,豆粕期货收盘于3184点,周变动-0.90%;棉花现货16090元/吨,周内不变,棉花期货收盘于16940元/吨,周变动1.01%。

具体分析内容(包括相关风险提示)请详见报告《大类资产配置周报20180809-从股息率看市场底部》。

特别声明:返回搜狐,查看更多

责任编辑: