金茂凯晨CMBS是国内首单交易所挂牌的CMBS产品,其采用的双SPV结构(信托端/证券端)、信托贷款受益权作为基础资产的模式成为后续市场上几乎所有已发行/开展中CMBS产品的模仿范本和标杆。本单产品发行利率3.3%,创下国内同期限企业资产证券化产品发行成本历史新低。

1

概述

2016年8月,国内首单标准化CMBS-“高和招商-金茂凯晨资产支持专项计划”成功发行,发行规模约40亿元人民币,票面利率3.3%,创下国内同期限企业资产证券化产品发行成本历史新低。本产品为国内首单交易所挂牌的CMBS产品,其采用的双SPV结构(信托端/证券端)、信托贷款受益权作为基础资产的模式成为后续市场上几乎所有已发行/开展中CMBS产品的模仿范本和标杆,具有较强的开创性与示范效应,获得了交易所等监管机构的支持和认可。

中国金茂CFO江南认为,CMBS将会大大丰富开发商持有商业物业的融资工具,优化融资成本和资本结构。由于该项融资工具对应到资产层面来控制杠杆率,实际上是一个稳健的融资工具,与中央去杠杆去库存的精神是一致的。根据金茂在海外资本市场的经验,CMBS的发展也将会进一步推动REITs的落地。中国金茂将会积极发挥自身持有物业和资本市场的经验和优势,推动商业物业的金融创新。

证监会债券监管部闫云松认为,CMBS在西方作为成熟的商业地产融资工具,已经有40年的经验,经历多次经济危机的考验,成为与REITs并驾齐驱的融资品种。在国内推广和落地该产品对商业物业存量盘活和去库存有重要意义,但是需要充分借鉴国外CMBS的经验和教训,形成完善的产品治理结构,针对资产证券化市场,证监会始终以将防控市场风险作为工作的重中之重,继续关注杠杆率及各项操作风险,督促中介机构尽职履责,以便推动行业持续健康的发展。

住建部政策研究中心主任秦虹表示,商业地产的经营特别需要资产证券化的支持。首先,资产证券化满足商业物业发展所需要的长期资金,有利于提高经营水平和较大化地提升商业物业的价值;资产证券化实现了众多投资者的参与和选择,形成了有效的激励机制,有助于优质物业和资产管理人脱颖而出;资产证券化分散了投资人投资商业地产的风险,促进行业的稳定发展。

2

产品要素

金茂凯晨CMBS的原始权益人为金茂投资管理(上海)有限公司,实际融资人为北京凯晨置业有限公司。本单产品的基础资产为方正东亚·北京凯晨置业贷款单一资金信托之信托受益权,规模为40.01亿元,存续期限为18年;目标资产则为凯晨世贸中心租金收益(2013年-2015年租金收入分别为4.82亿元、5.56亿元和5.96亿元)。

本单产品分为优先档和次级档,其中优先级资产支持证券,期限为3年,规模为400,000.00万元,联合资信评级AAA;次级档资产支持证券,规模为100万元,未予评级。3年期优先级成本仅为3.3%。

3

交易结构

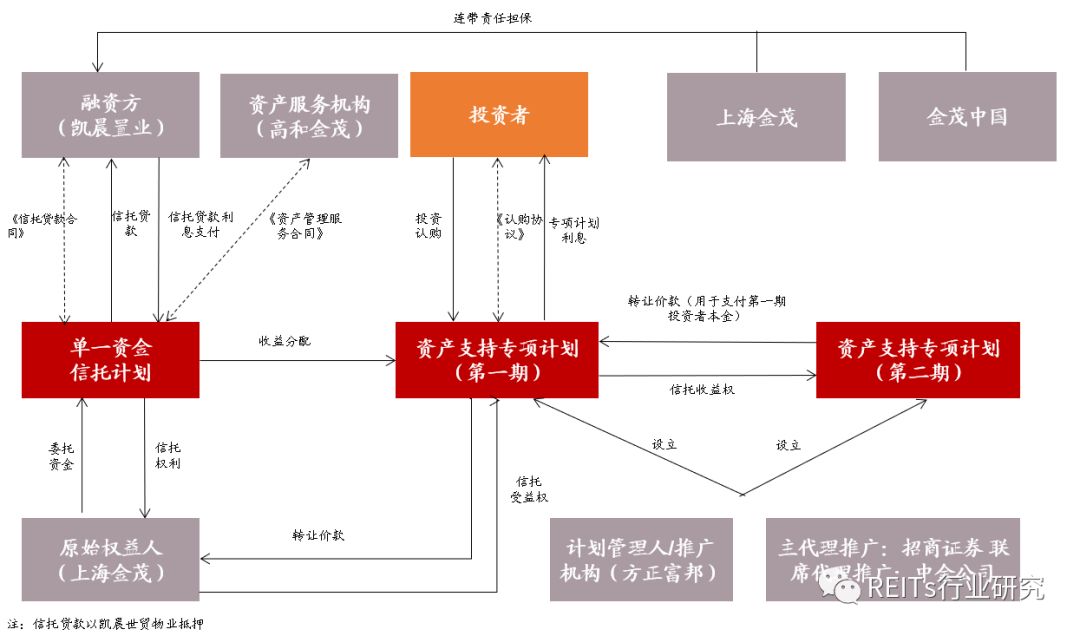

一、交易结构图

二、交易结构概述

1、信托层面

上海金茂将40.01亿元货币资金委托给方正东亚设立方正东亚·北京凯晨置业贷款单一资金信托计划,从而拥有方正东亚·北京凯晨置业贷款单一资金信托计划的信托受益权。

方正东亚与凯晨置业签订《信托贷款合同》,向凯晨置业发放信托贷款。该信托贷款的贷款总额为40.01亿元,信托贷款在专项计划基准日后的持续期间为216个月,按年支付利息,预期还本方式为存续期间每年归还本金5,000万元,到期日(含提前到期日)偿还剩余全部本金。

方正东亚·北京凯晨置业贷款单一资金信托的担保权利及增信措施包括:(1)专项计划层面,设置优先/次级分层;(2)在信托计划层面,由担保人中国金茂、上海金茂对实际融资人履行信托贷款还本付息义务提供无条件不可撤销的连带责任保证担保;(3)信托计划层面,由凯晨置业以抵押物为信托贷款项下全部债权提供抵押担保;(4)信托贷款存续期间,凯晨置业将向监管账户按约定划付监管租金收入。

2.专项计划层面

(1)专项计划承接基础资产

认购人通过与管理人签订《认购协议》,将认购资金以资产支持专项计划的方式委托管理人管理,管理人设立并管理专项计划,认购人取得资产支持证券,成为资产支持证券持有人。

上海金茂根据与管理人签订的《信托受益权转让合同》的约定,向专项计划转让基础资产,并获得相应对价。管理人根据与原始权益人约定,将专项计划资金用于向原始权益人购买基础资产。交易完成后,专项计划承接原始权益人与方正东亚的信托关系,成为信托受益人。方正东亚在每个信托分配日,将收到的凯晨置业的信托贷款本息扣除当期必要的费用后全部分配给信托受益人,即专项计划。

(2)专项计划存续期间的分配

方正东亚在每个信托分配日,将收到的凯晨置业的信托贷款本息扣除当期必要的费用后全部分配给信托受益人,即专项计划。

管理人根据《计划说明书》及相关文件的约定,向托管人发出分配指令。

托管人根据管理人发出的分配指令,将相应资金划拨至登记托管机构的指定账户用于支付资产支持证券本金和预期收益。

(3)专项计划的续发

借款人未行使提前还本权利的,专项计划管理人应在特定日期将新一期专项资产管理计划募集款项即资产交割款项划付至本专项计划的托管银行账户。

新的专项计划继续将“信托”项下信托受益权作为基础资产发行资产支持证券,新的专项计划继续包括续发条款,且其计划文件在基本交易结构框架上与专项计划文件保持一致。

4

增信措施

一、优先级/次级分层

优先/次级安排是资产证券化项目中较常见的内部信用增级安排。根据交易安排,专项计划存续期内每个兑付日,当期优先级资产支持证券的预期收益和本金享有优先受偿权,待其预期收益、本金全部兑付完毕后,剩余专项计划资产再分配给次级资产支持证券持有人,从而降低了优先级资产支持证券的信用风险。本期资产支持证券通过设定优先/次级权益的交易结构来实现内部信用提升,根据现金流分配顺序,次级资产支持证券为优先级资产支持证券提供信用支持。

二、信托计划的增信方式

1、上海金茂级中国金茂担保

上海金茂及中国金茂为信托贷款本息承担连带保证责任担保,保证人整体实力较强;中国金茂在市场上具有较强的品牌影响力,业务规模持续扩张,主要布局于一、二线城市,区域竞争优势较强,整体实力强,两者提供的保证担保有效缓解了优先级资产支持证券的本息偿付风险。

中国金茂2015年经营活动现金流入量为356.88亿港元,对本期优先级资产支持证券本金(40亿元人民币,折合港元约47.80亿元;1人民币元=1.1951港元)的保护倍数为7.47倍。中国金茂2015年EBITDA为89.26亿元,对本期优先级资产支持证券本金的保护倍数为1.87倍。

作为中国金茂在境内较重要的投资平台,上海金茂2015年资产总额为474.46亿元,所有者权益合计53.10亿元,实现营业收入50.61亿元,利润总额12.15亿元,EBITDA利息倍数为2.03倍,具有一定的偿债能力。

2、资产抵押担保

抵押人以抵押物向受托人提供抵押担保,具体事项由抵押人与受托人签署的借款人以凯晨世贸中心的建筑面积128687.49平方米房屋所有权及土地使用权为其履行信托贷款还本付息义务提供抵押担保。

3、租金监管

信托贷款存续期间,凯晨置业将向监管账户按月划付监管租金收入,并由监管银行按约定划付至信托账户。租金收入对优先级资产支持证券利息偿付覆盖率高。出租率持续处于高水平,租金收入持续增长,收益良好。预计凯晨世贸中心的未来租金收入可对本息支出形成有效覆盖。

5

基础资产及物业资产情况

一、概述

原始权益人在专项计划设立日转让给计划管理人的、原始权益人对方正东亚·北京凯晨置业贷款单一资金信托享有的信托受益权。专项计划的基础资产为信托受益权,其未来现金流本稳定。保证凯晨置业按期偿还信托贷款本息,借人以其监管租金收入作为还款来源。贷款本息,借入以其监管租金收入作为还款来源。

二、基础资产对应的商业物业情况

基础资产对应的商业物业为凯晨世贸中心。

凯晨世贸中心位于北京市西城区复兴门内大街,地处长安街、金融和西单商圈辐射区域,对外推广名为“凯晨世贸中心”,获LEED-EB铂金认证。该项目建成于2006年,钢、混结构有三座相对独立的写字楼体,即东、中、西座。估价对象所在建筑物房屋总层数为地上13层、地下4层,标准高约为3.5米现均已对外出租。

其中,作为本专项计划项下信托计划抵押物的部分房地产房屋建筑面积为128,687.49平方米(其中:1层商业用房5,146.81平方米、地上2-13层办公用房106,166.6平方米、地下车库17,374.08平方米),截至2016年4月底,凯晨世贸中心的出租率达到96.15%,空置率仅有3.85%。租约期限主要是以3年期租约为主,其中占比97.11%。租户到期日集中分布于2017年12月31日或2018年下半年。2015年底起至2016年3月底,凯晨世贸中心平均月租金为444.52元/平方米。

预测目标物业办公租金为15.5元/平方米·天,每三年递增8%;商业租金为35元/平方米·天(不含物业费),每三年递增10%;车位租金为1,300元/个·月,保持稳定。目标物业大部分房屋均已出租,其未租赁部分出租率预期情况办公为95%,商业及车位为90%。

6

本单产品的创新亮点

金茂凯晨CMBS是国内首单标准化商业物业抵押资产证券化产品,其具有以下的创新亮点:

1、选择较优质写字楼物业作为基础资产,超越其他资产证券化产品。CMBS产品以商业物业作为底层资产,自身产生稳定现金流,优于信用卡、应收账款等ABS类型产品。

2、多项增信设计,集中中国金茂集团较优信用资源。实际融资人在监管银行设置租金监管账户,按月向信托账户划付监管租金收入。特定期间的累计划付监管租金收入需要达到必备金额。还款日之前的“监管账户划款日”的次一“工作日”16:00,监管账户内累计可供分配资金未达到必备金额的,启动还款补足。

3、较安全结构设计,全面降低产品风险。到期续发增加产品流动性;比普通租金资产证券化产品增加抵押物担保;租金收入超高覆盖优先级利息;设置多种贷款提前到期事件。

4、创新引入资产服务机构,专业视角监督,确保投资人利益。高和金茂-股东实力雄厚,行业优势显著,是国内排名前列家专业的商业地产资产证券化资产服务机构。资产服务机构–交易机制的重要组成,完善市场风控,实现多方共赢。

REITs行业研究

专业、专注、务实合作

REITs行业研究致力于深耕中国REITs与不动产证券化领域。

我们认为,REITs是金融服务实体经济,构建多层次资本市场体系的重要途径,是推动经济去杠杆,防范化解系统性金融风险的有效方式;是贯彻落实十九大“房住不炒”思想的重要抓手,是促进金融与房地产良性循环的重要工具。REITs在租赁住房市场、PPP、基础设施、养老地产和城市更新等领域具有广阔的发展空间。租赁住房和公共基础设施(PPP)领域是中国版REITs落地较有希望的突破口和落脚点。

我们始终坚信中国REITs破晓的黎明、胜利的曙光就在眼前。REITs行业研究将一如既往地为大家分享更权威、更全面、更具可读性的优质内容,更有担当地、更真诚地、更用心地向社会传播中国REITs的理念、知识和发展动态,全力为推进中国REITs事业进步贡献我们的力量。